年初以来,利率债市场经历一波快速下行,特别是长端利率表现更为突出,30年国债从年初2.82%附近一路下行,屡创新低,与10国债的利差不断收窄至10BP以内,30年国债罕见地成为了全市场“明星”。

然而近期债市波动有所加大,2024年3月11日市场急速反转,至3月12日,30年国债两日累计回调超10BP,30年国债期货TL2406也走出了单日最大跌破-1.2%,市场情绪不佳。

我们该如何理性看待本轮利率债回撤,是短期反弹还是趋势反转?

本轮利率创下新低的背景

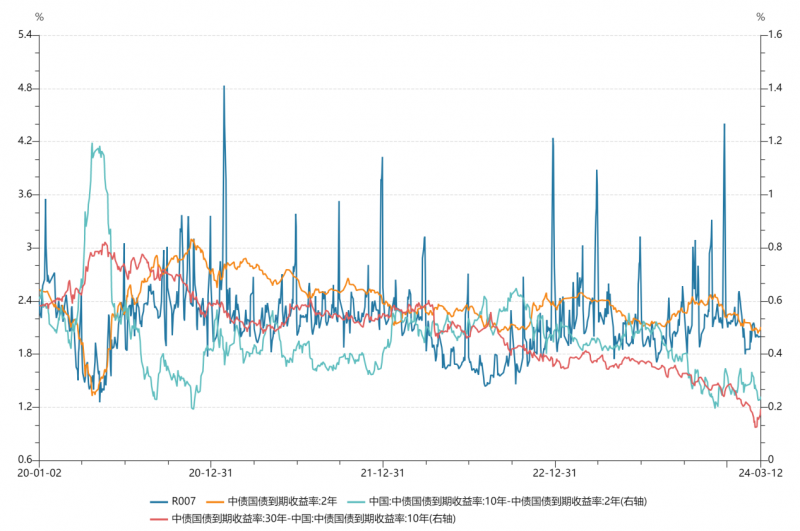

图:30年国债利率、10年国债利率及30年-10年国债利差走势

数据来源:Wind,区间为2020/1/2-2024/3/12,过往业绩不代表未来表现。

从利率债走势可以看到,疫情以来长端利率整体呈下行趋势,与经济基本面偏弱和货币政策宽松的大环境是相吻合的。期限利差方面,按照以往规律,基本上利差走扩时利率下行,利差收敛时利率上行,而2023年11月份之后市场走势相反,利率下行利差收敛,特别是10年国债突破前期新低后,30年国债备受青睐,利差快速收敛,市场更多的或是择票息高者买入,以博取资本利得。

图:30年-10年国债利差及中证1000走势

数据来源:Wind,区间为2020/1/2-2024/3/12,过往业绩不代表未来表现。

可以看到,在30年-10年国债利差持续收敛的过程中,中证1000也出现了快速下跌,市场避险情绪走高,叠加房地产市场持续低迷,避险资产显得更加稀缺,另外银行信贷投放压力走高,不少资金流入利率债市场,短期博取资本利得的交易盘变多,进一步助推利率下行。

图:R007、2年国债利率、30年-10年国债利差、10年-2年国债利差走势

数据来源:Wind,区间为2020/1/2-2024/3/12,过往业绩不代表未来表现。

本轮30年国债利率首破2.4%后,是否还有下行空间?从历史数据大致可以看出一定的轮廓:2年期国债利率走势基本上跟七天回购利率R007的均值线一致,保守假设2年期国债利率与R007价格相同;10年-2年国债利差主要分布在20-70BP之间;30年-10年国债利差主要分布在25-75BP。鉴于国内超长期国债发行量较小,且目前国内处于经济增速放缓阶段,参考日本30年-10年国债利差最低值也在30BP以上,可以发现,若R007价格未来不走低,30年国债利率未来下行空间或有限。

未来资金价格是否有松动可能?

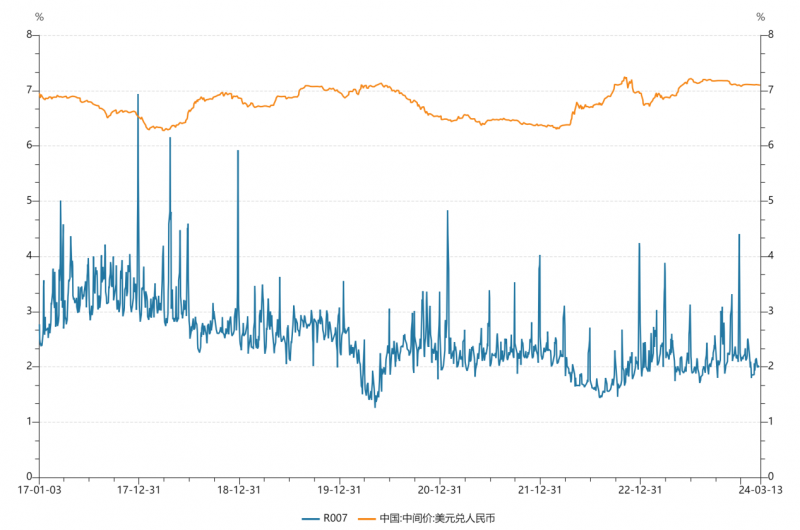

图:R007及美元兑换人民币中间价走势

数据来源:Wind,区间为2017/1/3-2024/3/13

当前R007在2.0%左右小幅震荡,市场流动性偏充裕,资金价格围绕在政策指导利率附近,央行灵活性调控效果显著。2.0%的R007价格处在历史20%分位以下,若进一步下行可能会回到资金空转的老路上,特别是在当前银行信贷投放压力加大的环境下;另外,当前外汇压力较大,美联储降息预期延期,短期内资金价格下行还会进一步增加人民币贬值压力。最近央行公开市场操作净回笼资金也显示出维护当前资金价格的意图。综上,短期内R007价格下行空间可能有限。

本轮利率回调是短期反弹还是趋势反转?

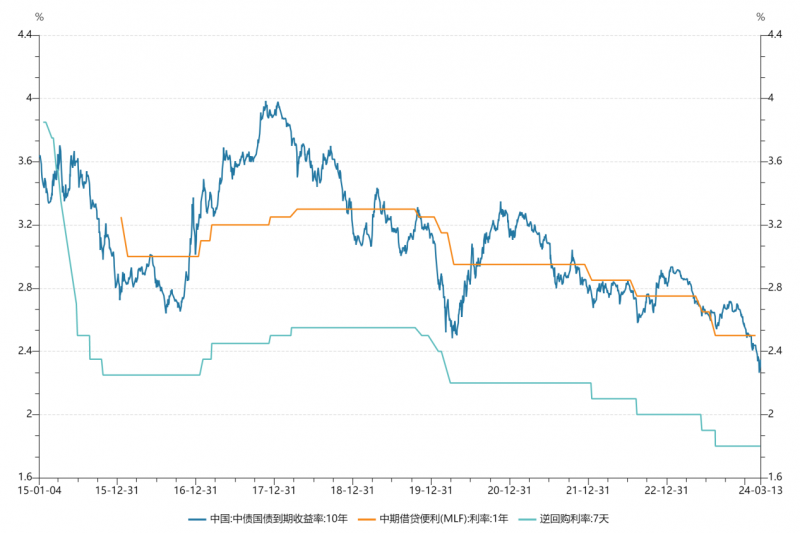

图:10年国债利率、1年MLF利率及7天逆回购利率走势

数据来源:Wind,区间为2015/1/4-2024/3/13,过往业绩不代表未来表现。

回顾过去央行公开市场操作可以发现,债市调整往往都伴随着货币政策的调整,疫情期间走势有所背离可能主要是对未来经济预期出现不一致,过于乐观所致,央行在政策执行方面也表现出较好的前瞻性,在经济潜在增速放缓的背景下,坚持宽松的货币政策,最终利率也走出长期向下的趋势。当前央行强调:“稳健的货币政策灵活适度,保持流动性合理充裕”,整体宽松的货币政策基调不变,后续美联储降息预期落地,人民币贬值压力缓解,宽松的货币政策工具也会变多。

图:制造业PMI、社会融资规模及M2同比变化

数据来源:Wind,区间为2017年1月-2024年2月

可以看到,当前经济基本面很难支持货币政策的收紧,PMI仍在枯荣线以下,社融和M2均呈走弱趋势,地产仍在底部修复,经济稳增长压力较大,不宜出具不利经济复苏的紧缩货币政策。从政策而言,当前利率回调不大可能构成趋势反转。本次利率回调很可能类似春节前的一波走势,随着交易盘增多,利率不断创新低,后续的波动大概率会变大,比如最近这一波的回撤明显要更大,核心是利率下行至历史低位,回归合理价格的过程。短期来说,在银行信贷压力没有得到较好缓解前,资产荒大概率会继续延续,利率回调至合理价位,或有一定投资机会。

当前对长端利率扰动比较大的主要因素包括:资金价格走势和宽信用的大环境,今年4.06万亿赤字总规模、3.9万亿专项债、1万亿特别国债,叠加去年新增万亿国债中在2024年实际使用部分,在总量方面已创历史新高。一般4月份会加快债券发行节奏,对债市特别是超长期国债会有一定的冲击,预测央行大概率会保持流动性的合理充裕,维持宽松的货币政策。

风险提示:观点仅代表个人,不代表公司立场,仅供参考,文中所列举的个券/股仅为方便展示之用,不表明对相关标的投资价值或一定盈利的保证,观点具有时效性,可能随市场环境变化产生调整,不构成对任何信息受众群体的任何相关的投资建议与预测。过往业绩不代表未来表现,投资有风险,选择需谨慎。